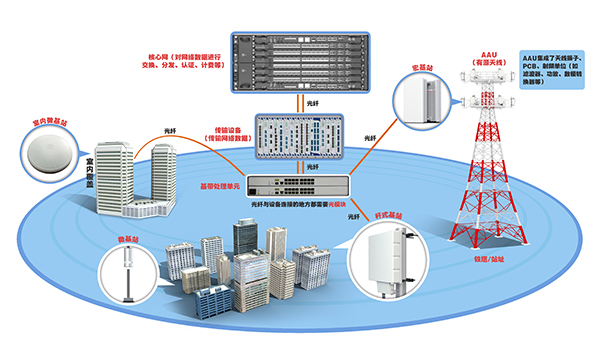

受益于 4G/5G 建设红利, 主营业务收入高速增长

公司公告 2019年上半年实现营收12.85亿元,同比增长42.40%;归母净利润4125万元,同比增长 318.13%,略高于预告中值,符合预期。 非经常性损益为6381.76万元,主要包括政府补助、理财收益以及已计提资产减值准备的冲销和转回等。 2019Q2单季度营收6.96亿元,同比增长54.57%,环比18.11%,营收持续改善。公司产品结构持续优化,主要受主营业务射频产品收入增长带动,受益于4G/5G同时建设红利。

深度聚焦通信射频主业,产品结构优化,盈利能力提升

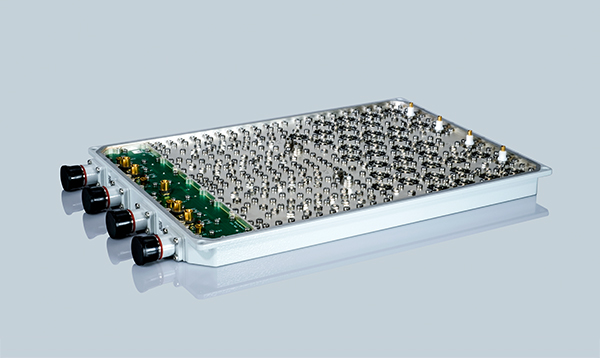

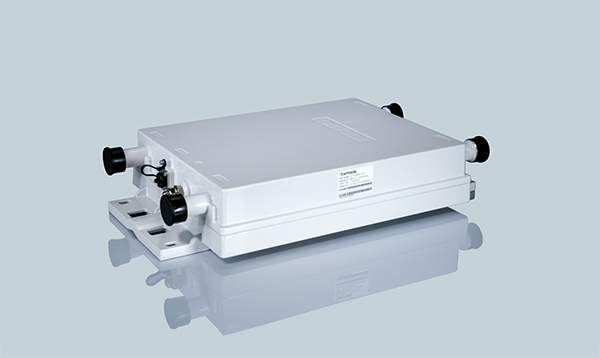

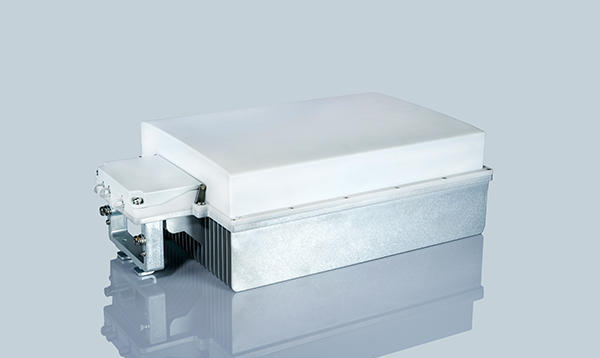

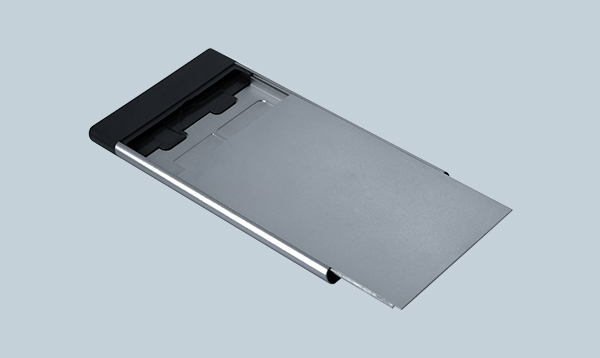

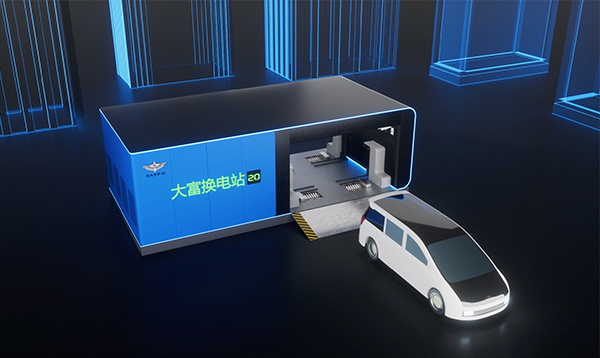

公司目前聚焦于基站滤波器主业。 通信业务收入10.78亿元,同比增长64.24%,营收占比从2018年的73.29%上升至83.88%,产品结构优化明显;智能终端结构件收入1.48亿元,同比下降16.49%;汽车零配件及其他营收0.59亿元,同比下降 14.15%。 射频产品毛利率提升明显,从2018年的11.95%提升至21.51%,相比去年同期上升5.17个pct.,主要受益于5G 产品收入占比提升和收入规模提升带来单产品固定费用摊销的下降。 智能终端结构件毛利率从2018年的16.49%提升至20.55%。 费用端,2019Q2销售费用、管理费用、研发费用、财务费用在营收的占比均相比2019Q1有所下降。

高研发投入转化为产品竞争力,加强客户拓展

公司始终重视研发,上半年研发投入达1.03亿元,占收入比达7.99%,并有效转化为产品竞争力,目前5G滤波器生产能力位居业界领先地位。公司持续巩固在华为的份额,并在爱立信、诺基亚、康普的收入结构上取得突破,随着行业需求景气度上行,公司5G介质滤波器有望批量出货,带来较大业绩弹性。

考虑到公司滤波器主业的持续改善,维持“买入”评级

公司多年蝉联华为的金牌核心供应商,产品实力和口碑名列前茅,5G介质波导滤波器量产在即;公司在爱立信和诺基亚的供应份额也连续取得突破。基于5G介质滤波器的量产预期,预计公司2019/2020/2021年净利润分别为2.54/3.65/5.09亿元,对应的PE 为49.6/34.5/24.8倍,维持 “买入”评级。

风险提示

5G 需求不及预期;介质波导滤波器量产订单不及预期;行业价格竞争加剧。

文章来源:

证券之星

开云「中国大陆」官方网站2019年半年报点评:射频收入高速增长,盈利能力或持续提升